1、拉姆研究2Q17业绩:业绩基本符合预期,存储器供需仍偏紧,供给增长保持理性

拉姆研究(Lam Research)2Q17 营收 23.45 亿美元,超华尔街一致预期 1.25%(前一日),毛利率 45.6%,低于华尔街预期 1.0%。

2Q17 公司营收同比大增 51.6%,毛利率 45.6%. 3Q17 公司预计营收 24.5 亿美元,毛利率 46.5%。

公司成长主要来自于存储器需求强劲和技术更迭,截止目前供给投入仍然保持理性,供需平衡偏紧,公司预计 2017年存储器市场收入增长 40%,其他晶圆代工市场收入增长 25%。

注 1:预测偏离指季报前一日彭博一致预期与实际值的偏差,正值表示超预期,负值表示低于预期;

注 1:预测偏离指季报前一日彭博一致预期与实际值的偏差,正值表示超预期,负值表示低于预期;

2.拉姆研究业务和行业概览:全球领先的薄膜沉积、等离子蚀刻和清洗半导体设备供应商

拉姆研究(Lam Research)是向半导体制造产业提供晶圆制造设备和服务的主要供应商之一。

拉姆研究提供包括薄膜沉积、等离子蚀刻、单晶圆清洗在内的半导体工艺所需设备和优化方案服务,应用于晶圆制造前段制程、晶圆级先进封装以及 MEMS。

具体而言,公司设备产品包括三大类:薄膜沉积设备(包括各类 CVD、ALD,如铜膜沉积、钨膜沉积,应用于铜互联、封装凸块、RDL 等,以及用于改变以上各种沉积膜的物理特性和性能的膜处理设备)、等离子蚀刻(用于 FinFET 晶体管栅极晶体管控制结构、High K 多层结构蚀刻,以及用于 3D NAND 的深层结构蚀刻)、单晶圆清洗(包括湿清洗、等离子角锥清洁)。

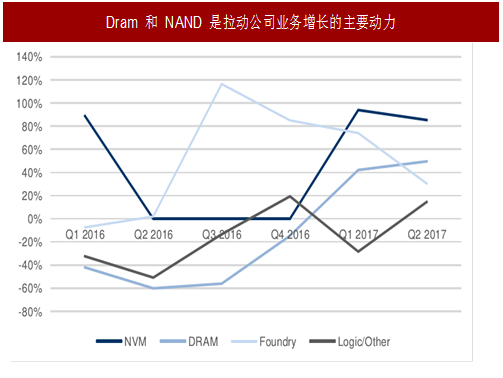

拉姆研究主营收入主要来自于 4 个领域,即 NVM(非易失性存储器)、DRAM、Foundry以及逻辑和其他(Logic/Other)。

参考中国报告网发布《2017-2022年中国半导体行业竞争态势及十三五运行态势预测报告》

2Q17 公司 NVM 出货量占比 59%,DRAM 出货量占比 14%,Foundry 出货量占比 22%,Logic/Other 占比约 5%。截止目前,公司设备产品相关领域的整体市占率超过 35%。

注 1:CY 2Q17 季报业务期间截止 2017 年 6 月;

注 1:CY 2Q17 季报业务期间截止 2017 年 6 月;

公司成长主要来自于存储器需求强劲和技术更迭,截止目前供给投入仍然保持理性,供需平衡偏紧。

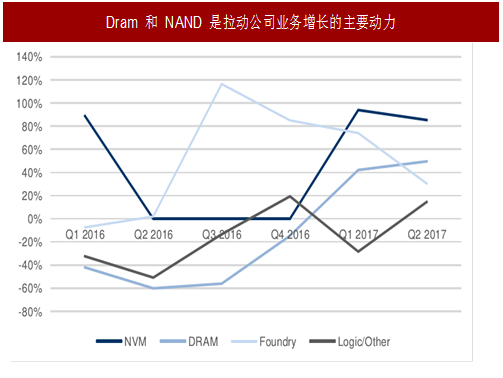

公司认为包括 Dram 和 Nand 在内的存储器市场景气回暖关键驱动是下游需求复苏,因此受益于存储器市场现有产能的活跃,公司在 Nand 和 DRAM 领域的设备和服务业务都保持了高速增长,亦是公司上调 2017-2018 成长预期的关键因素。

公司认为截止 2017年底,存储器供给和 2015 年相比并没有增加,并且在可预见的程度上认为,2018 年的产能投放下游客户大多保持克制。目前公司认为存储器资本支出增速未来将稳定在 20%左右,与长期平均水平一致,远低于于前一个周期的高点即 30%至 35%。因此公司认为供过于求的情况很难在短期内出现。

公司认为 AI、AR/VR、5G、自动驾驶是未来需求的主要驱动力。公司认为诸如机器学习和人工智能技术的更迭进步为 DRAM 和 NAND 需求带来了持续的强增长,其次 AR / VR、5G、自动驾驶、机器人和物联网的普及将拉动逻辑代工的需求。公司预计 3Q17 收入为 24.5 亿美元,毛利率保持在 45.6%上下。

注 1:LRCX 2Q17 季报业务期间截止 2017 年 6 月;

注 1:LRCX 2Q17 季报业务期间截止 2017 年 6 月;

3.拉姆研究上游供应商和下游客户供应链分析

拉姆研究上游供应商以Ultra Clean控股股份有限公司和Ichor Holdings Ltd为主。在拉姆研究上游供应商中 Ultra Clean 控股股份有限公司和 Ichor Holdings Ltd 的收入占比都超过 50%,是 LRCX 的主要供应商。

上述两家公司的业绩与 LRCX 关联度较高,需要重点关注 LRCX 的业绩表现。

注 1:“收入%”指核心公司采购额占该供应商收入比例,“成本%”指来自于该供应商的采购额占核心公司成本/Capex 比例;

注 1:“收入%”指核心公司采购额占该供应商收入比例,“成本%”指来自于该供应商的采购额占核心公司成本/Capex 比例;

LRCX 下游客户以存储供应商以及逻辑代工商为主,如美光、海力士和台积电。拉姆研究的订单和收入增长需重点关注以上三家企业的资本支出规划。

注 1:“收入%”指来自于该客户的销售额占核心公司收入比例,“成本%”指该客户采购额占其总成本/Capex 比例;

注 1:“收入%”指来自于该客户的销售额占核心公司收入比例,“成本%”指该客户采购额占其总成本/Capex 比例;

注:2016-2018 预测 PE/PB 引自 Wind;

拉姆研究(Lam Research)2Q17 营收 23.45 亿美元,超华尔街一致预期 1.25%(前一日),毛利率 45.6%,低于华尔街预期 1.0%。

2Q17 公司营收同比大增 51.6%,毛利率 45.6%. 3Q17 公司预计营收 24.5 亿美元,毛利率 46.5%。

公司成长主要来自于存储器需求强劲和技术更迭,截止目前供给投入仍然保持理性,供需平衡偏紧,公司预计 2017年存储器市场收入增长 40%,其他晶圆代工市场收入增长 25%。

表:2Q17 拉姆研究业绩基本符合华尔街预期

2.拉姆研究业务和行业概览:全球领先的薄膜沉积、等离子蚀刻和清洗半导体设备供应商

拉姆研究(Lam Research)是向半导体制造产业提供晶圆制造设备和服务的主要供应商之一。

拉姆研究提供包括薄膜沉积、等离子蚀刻、单晶圆清洗在内的半导体工艺所需设备和优化方案服务,应用于晶圆制造前段制程、晶圆级先进封装以及 MEMS。

具体而言,公司设备产品包括三大类:薄膜沉积设备(包括各类 CVD、ALD,如铜膜沉积、钨膜沉积,应用于铜互联、封装凸块、RDL 等,以及用于改变以上各种沉积膜的物理特性和性能的膜处理设备)、等离子蚀刻(用于 FinFET 晶体管栅极晶体管控制结构、High K 多层结构蚀刻,以及用于 3D NAND 的深层结构蚀刻)、单晶圆清洗(包括湿清洗、等离子角锥清洁)。

拉姆研究主营收入主要来自于 4 个领域,即 NVM(非易失性存储器)、DRAM、Foundry以及逻辑和其他(Logic/Other)。

参考中国报告网发布《2017-2022年中国半导体行业竞争态势及十三五运行态势预测报告》

2Q17 公司 NVM 出货量占比 59%,DRAM 出货量占比 14%,Foundry 出货量占比 22%,Logic/Other 占比约 5%。截止目前,公司设备产品相关领域的整体市占率超过 35%。

图:拉姆2Q17 NVM 业务出货占比 59%,其他三项业务合计占比 41%,M$

公司认为包括 Dram 和 Nand 在内的存储器市场景气回暖关键驱动是下游需求复苏,因此受益于存储器市场现有产能的活跃,公司在 Nand 和 DRAM 领域的设备和服务业务都保持了高速增长,亦是公司上调 2017-2018 成长预期的关键因素。

公司认为截止 2017年底,存储器供给和 2015 年相比并没有增加,并且在可预见的程度上认为,2018 年的产能投放下游客户大多保持克制。目前公司认为存储器资本支出增速未来将稳定在 20%左右,与长期平均水平一致,远低于于前一个周期的高点即 30%至 35%。因此公司认为供过于求的情况很难在短期内出现。

公司认为 AI、AR/VR、5G、自动驾驶是未来需求的主要驱动力。公司认为诸如机器学习和人工智能技术的更迭进步为 DRAM 和 NAND 需求带来了持续的强增长,其次 AR / VR、5G、自动驾驶、机器人和物联网的普及将拉动逻辑代工的需求。公司预计 3Q17 收入为 24.5 亿美元,毛利率保持在 45.6%上下。

图:Dram 和 NAND 是拉动公司业务增长的主要动力

3.拉姆研究上游供应商和下游客户供应链分析

拉姆研究上游供应商以Ultra Clean控股股份有限公司和Ichor Holdings Ltd为主。在拉姆研究上游供应商中 Ultra Clean 控股股份有限公司和 Ichor Holdings Ltd 的收入占比都超过 50%,是 LRCX 的主要供应商。

上述两家公司的业绩与 LRCX 关联度较高,需要重点关注 LRCX 的业绩表现。

表:Ultra Clean 控股和 Ichor Holdings Ltd 与 LRCX 的业绩关联度较高

表:LRCX 下游客户以日企、台企、美企为主,富士康有限公司对 CY 营收贡献最大

表:电子行业估值表(1)

表:电子行业估值表(2)

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。