1、厦门钨业(600549):激励逐步到位,老树有望开新花

公司拥有丰富的钨矿资源,资源自给率高。

公司钨精矿主要来源洛阳豫鹭、宁化行洛矿和江西金鼎,合计钨资源储量接近 90.8 万吨(包括洛阳豫鹭的资源),钨精矿产能合计约为 8000 吨。公司现在 APT 产能分布:海沧分公司12000 吨/年;厦门嘉鹭 5000 吨/年;麻栗坡海隅 5000 吨/年。

由于下游钨粉、硬质合金产能扩张明显,预计每年还需要采购几千吨的 APT,公司与洛阳钼业共同新建 10000 吨/年 APT 生产线,今年预计完工,届时公司 APT 产能达到 3.2 万吨/年,折合需要钨精矿总量约为 4.55 万吨/年。

因此公司钨精矿自给率为 24%(含嘉鹭废钨回收产能 3000 吨/年)。

事业部改革显成效,股权激励激发新活力。

公司 2015 年新任管理层逐步到位,逐步对公司所有产品事业线进行了改革。2016 年开始逐步剥离取消分公司模式,更加注重资产质量管理。2017 年 4 月公司公告了股权激励方案,激励对象 101 人,在公司历史中首次实施股权激励,有望大幅提升管理层及员工的积极性,激发公司活力。

正极材料产量大幅提升,业绩释放正当时。公司积极进军锂离子正极材料领域,目前的产能合计 17500 吨,其中锰酸锂 1000 吨、钴酸锂 7500 吨、三元材料 8000 吨和磷酸铁锂约为 500 吨。2016 年公司电池材料实现营收 20.5 亿元,同比增长 89.02%,实现净利润约 5000 万元。随着公司正极材料产能扩张,业绩有望大幅释放。

参考中国报告网发布《2017-2022年中国钨冶炼行业运营态势与投资方向研究报告》

稀土价格上涨,盈利能力增强。受益于需求端稳步增长和供给端改善,稀土价格也自 2016 年末开始不断上涨,公司在加强上游稀土矿产资源整合的同时,也加大了稀土下游深加工行业的发展,成为名副其实的稀土全产业链龙头。随着稀土价格持续回暖,公司冶炼分离业务有望大幅反转。

2、章源钨业(002378):寒冬已过迎暖春

公司是纯粹的钨矿标的,产业链完整。

公司拥有 5 座采矿权矿山、7 个探矿权区、5 个钨冶炼及精深加工厂,建立了从钨上游矿山采选、中游冶炼至下游精深加工的完整一体化生产体系。2016 年,公司钨粉末产量行业排名前两位,硬质合金产量排名行业前四位。

在矿山开采方面,公司平均成本在 7.5万元/吨左右,低于行业平均成本,具有较强的成本优势。下游方面,公司致力于精尖端加工,公司全资子公司赣州澳克泰持续加大高端产品投入,完成了对法国 UF1 公司的收购,助力高附加值产品的研发与研究成果的转化。

实施大客户销售战略,有助于公司增强抗风险和抗行业波动的能力。

公司具备完备的钨产品组合系列,可以满足不同客户的多层次需求。公司坚持以下游精深加工产品采取直销和经销商销售相结合的方式,用稳定的产品质量和快速供货能力与一批大客户建立长期合作关系。

3、广晟有色(002378):钨与稀土双轮驱动

公司控股或参股 5 个钨矿山,2016 年公司共生产钨精矿 1090 吨。公司坚持强化资源控制战略,有效推进钨矿探工作,大力推进红岭公司钨矿探矿工作,已通过非公开发行股票募集配套资金进行推进。

稀土价格上涨,公司受益。公司拥有广东省 4 个稀土采矿权证,且拥有 14000吨/年稀土氧化物冶炼分离能力。2016 年公司稀土氧化物产销量都在 4000 吨以上。今年年初以来,受益于打黑、收储、环保督查等因素,稀土价格持续上涨,公司业绩受益。

2016 年公司完成员工持股计划。2016 年公司定增中,员工持股以 34.15 元/股价格认购了 125.4 万股,共计 4282 万元,限售期 3 年。公司员工持股计划期限达 3 年,充分显示对于公司未来经营发展的信心。

4、洛阳钼业(603993):容易被遗忘的钨业巨头

公司是重要的钨精矿供应商,并且向 APT 和硬质合金延伸。公司旗下全资所有的三道庄钼钨矿拥有伴生白钨金属量 64 万吨,为我国第二大白钨矿床。

2004 年公司与厦门钨业合作,通过钼矿尾矿回收白钨矿。目前公司年产钨精矿 1 万吨以上,是我国最大的钨供应企业之一。

收购 Tenke 矿,成就铜钴巨头。公司 2016 年收购世界级的 Tenke 矿山,年产铜精矿 20 万吨以上,钴精矿 1.6 万吨以上。受益于新能源汽车的爆发,钴价持续上涨,给公司业绩带来新的弹性。

风险提示:钨价不如预期;下游需求低迷;供给收缩不及预期

公司拥有丰富的钨矿资源,资源自给率高。

公司钨精矿主要来源洛阳豫鹭、宁化行洛矿和江西金鼎,合计钨资源储量接近 90.8 万吨(包括洛阳豫鹭的资源),钨精矿产能合计约为 8000 吨。公司现在 APT 产能分布:海沧分公司12000 吨/年;厦门嘉鹭 5000 吨/年;麻栗坡海隅 5000 吨/年。

由于下游钨粉、硬质合金产能扩张明显,预计每年还需要采购几千吨的 APT,公司与洛阳钼业共同新建 10000 吨/年 APT 生产线,今年预计完工,届时公司 APT 产能达到 3.2 万吨/年,折合需要钨精矿总量约为 4.55 万吨/年。

因此公司钨精矿自给率为 24%(含嘉鹭废钨回收产能 3000 吨/年)。

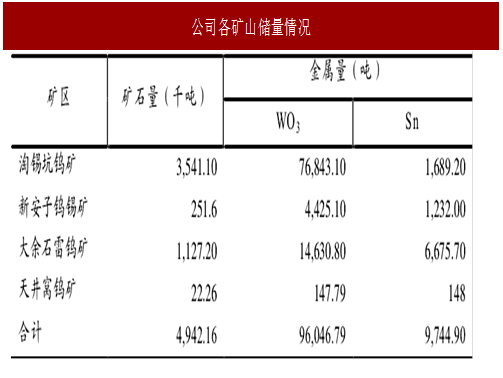

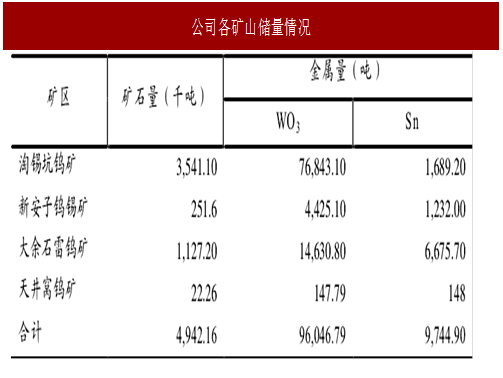

表:公司拥有的矿产资源情况

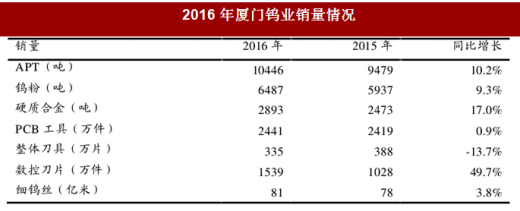

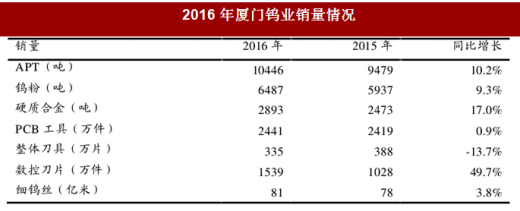

表:2016 年厦门钨业销量情况

事业部改革显成效,股权激励激发新活力。

公司 2015 年新任管理层逐步到位,逐步对公司所有产品事业线进行了改革。2016 年开始逐步剥离取消分公司模式,更加注重资产质量管理。2017 年 4 月公司公告了股权激励方案,激励对象 101 人,在公司历史中首次实施股权激励,有望大幅提升管理层及员工的积极性,激发公司活力。

正极材料产量大幅提升,业绩释放正当时。公司积极进军锂离子正极材料领域,目前的产能合计 17500 吨,其中锰酸锂 1000 吨、钴酸锂 7500 吨、三元材料 8000 吨和磷酸铁锂约为 500 吨。2016 年公司电池材料实现营收 20.5 亿元,同比增长 89.02%,实现净利润约 5000 万元。随着公司正极材料产能扩张,业绩有望大幅释放。

参考中国报告网发布《2017-2022年中国钨冶炼行业运营态势与投资方向研究报告》

稀土价格上涨,盈利能力增强。受益于需求端稳步增长和供给端改善,稀土价格也自 2016 年末开始不断上涨,公司在加强上游稀土矿产资源整合的同时,也加大了稀土下游深加工行业的发展,成为名副其实的稀土全产业链龙头。随着稀土价格持续回暖,公司冶炼分离业务有望大幅反转。

2、章源钨业(002378):寒冬已过迎暖春

公司是纯粹的钨矿标的,产业链完整。

公司拥有 5 座采矿权矿山、7 个探矿权区、5 个钨冶炼及精深加工厂,建立了从钨上游矿山采选、中游冶炼至下游精深加工的完整一体化生产体系。2016 年,公司钨粉末产量行业排名前两位,硬质合金产量排名行业前四位。

在矿山开采方面,公司平均成本在 7.5万元/吨左右,低于行业平均成本,具有较强的成本优势。下游方面,公司致力于精尖端加工,公司全资子公司赣州澳克泰持续加大高端产品投入,完成了对法国 UF1 公司的收购,助力高附加值产品的研发与研究成果的转化。

表:公司各矿山储量情况

实施大客户销售战略,有助于公司增强抗风险和抗行业波动的能力。

公司具备完备的钨产品组合系列,可以满足不同客户的多层次需求。公司坚持以下游精深加工产品采取直销和经销商销售相结合的方式,用稳定的产品质量和快速供货能力与一批大客户建立长期合作关系。

3、广晟有色(002378):钨与稀土双轮驱动

公司控股或参股 5 个钨矿山,2016 年公司共生产钨精矿 1090 吨。公司坚持强化资源控制战略,有效推进钨矿探工作,大力推进红岭公司钨矿探矿工作,已通过非公开发行股票募集配套资金进行推进。

稀土价格上涨,公司受益。公司拥有广东省 4 个稀土采矿权证,且拥有 14000吨/年稀土氧化物冶炼分离能力。2016 年公司稀土氧化物产销量都在 4000 吨以上。今年年初以来,受益于打黑、收储、环保督查等因素,稀土价格持续上涨,公司业绩受益。

2016 年公司完成员工持股计划。2016 年公司定增中,员工持股以 34.15 元/股价格认购了 125.4 万股,共计 4282 万元,限售期 3 年。公司员工持股计划期限达 3 年,充分显示对于公司未来经营发展的信心。

4、洛阳钼业(603993):容易被遗忘的钨业巨头

公司是重要的钨精矿供应商,并且向 APT 和硬质合金延伸。公司旗下全资所有的三道庄钼钨矿拥有伴生白钨金属量 64 万吨,为我国第二大白钨矿床。

2004 年公司与厦门钨业合作,通过钼矿尾矿回收白钨矿。目前公司年产钨精矿 1 万吨以上,是我国最大的钨供应企业之一。

收购 Tenke 矿,成就铜钴巨头。公司 2016 年收购世界级的 Tenke 矿山,年产铜精矿 20 万吨以上,钴精矿 1.6 万吨以上。受益于新能源汽车的爆发,钴价持续上涨,给公司业绩带来新的弹性。

风险提示:钨价不如预期;下游需求低迷;供给收缩不及预期

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。