1、 催化裂解技术

目前国内炼油厂催化裂化(FCC)装置通过调整原料、催化剂以及操作条件可以达到增加丙烯产量的目的。如采用深度催化裂解,国内最具有代表性的是催化裂解(DCC)工艺技术。DCC是中国石油化工有限公司石油化工科学研究院开发的以重质烃为原料,以丙烯为主要目的产品,以轻芳烃为副产品的化工炼油工艺。该技术突破了常规催化裂化工艺的限制,丙烯收率为FCC的3倍以上。目前全球有6套DCC装置在工业运转中,单系列最大规模为沙特Petro Rabigh公司的460万吨/年装置,国内最大规模为大榭石化3期220万吨/年装置。

2、 蒸汽裂解技术

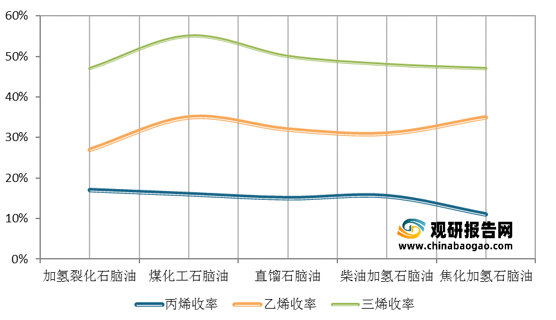

蒸汽裂解目前是生产丙烯与乙烯最重要的工艺,是石油化工的基础。石油烃类在高温(750度以上)和水蒸气发声分子链断裂和脱氢反应以制取丙烯、乙烯等低分子烯烃。蒸汽裂解的反应设备一般为管式加热炉,原料和水蒸气经预热后进入加热炉炉管,高温下发声累计额,通过急冷装置和深冷分离装置获得产品。蒸汽裂解工艺中原料分子质量越大,丙烯收益率越高。

3、 煤制烯烃技术(CTO)

CTO工艺主要依托丰富煤炭资源,MTO(甲醇制烯烃)通常是CTO工艺中的一环且位于煤制甲醇装置下游,也可以直接外购甲醇进行烯烃生产。

CTO主要工艺流程为:煤-合成气-甲醇-烯烃。由煤生产甲醇的技术称为CTM(Coal to Methanol),而由甲醇生产制烯烃的技术统称为MTO(Methanol to Olefins),当其产物仅为丙烯时则称为MTP(Methanol to Propylene)。MTO与MTP装置主要集中在东部沿海地区,装置开工受下游产品配置影响较大,我国主要MTO装置有久泰、神华宁煤、延长中煤榆林、宝丰能源、蒲城清洁能源、青海盐湖、中天合创、神华新疆、延安能化南京诚志、兴兴新能源、宁波富德、斯尔邦石化、阳煤恒通等。

4、 PDH技术

PDH是将丙烷经过催化反应脱氢制丙烯,同时副产氢气,该发宁是可逆的强吸热过程,刻在高温和相对低压时获得合理的丙烯收率。我国PDH装置主要集中在东部沿海地区,下游配套比较丰富。我国PDH装置主要有巨正源,浙江石化,福基石化,后及时化,东华能源张家港,卫星石化等。

丙烷脱氢,可以在高温和相对低压的条件下获得显著较高丙烯收率,工艺路径短,固定资产投资成本低,技术经过20余年的发展目前已经炉火纯青,目前全球范围主要有八种工艺,催化剂多选用Pt或者Cr系金属催化剂,反应产生的氢气,可用于燃料,从而尽可能提升副产品利用率。

| 公司 |

工艺 |

操作单元 |

操作条件 |

反应单程转化率 |

丙烯选择性 |

催化剂 |

| UOP |

Oleflex |

径向流移动床反应器 |

600-700℃,0.1MPa+ |

35-40% |

84-89% |

DeH-26 |

| ABBLummus |

Catofin |

绝热固定床反应器 |

540-640℃,0.05MPa+ |

45-50% |

88%+ |

Cr2O3/Al2O3 |

| ThyssenKrupp |

Star |

多室多管反应器 |

蒸汽稀释 |

30-40% |

85-93% |

Pt/Sn-铝酸 |

| Snamprogetti、Yarsintz |

FBD |

流化床反应器 |

580-630℃,118-147kPa |

0.4 |

0.8 |

Cr2O3/Al2O3 |

| Linde、BASF、Statoil |

PDH |

多管式固定床反应器 |

590℃,0.1MPa+ |

0.5 |

0.93 |

Pt/沸石 |

| 中国石油大学 |

丙烷/丁烷联合脱氢(ADHO)技术 |

高效循环流化床反应器 |

580-630℃,118-147kPa |

0.4 |

0.8 |

非贵金属氧化物催化剂 |

| 陶氏 |

FCDh |

流化床反应器 |

0.13-0.17MPa |

43-48% |

92-96% |

Ga/少量PtAl2O3催化剂 |

| KBR |

K-PRO |

同轴式连续反应器 |

/ |

0.45 |

87-90% |

非Cr/Pt专有催化剂 |

八种工艺中应用最为广泛的是 UOP 的 Oleflex 和 ABB Lummus 的 Catofin,自我国第一套 PDH,60 万吨天津渤化投产至今,我国 PDH 装置基本采用这两种工艺。

| 装置 |

产能 |

工艺技术 |

投产 |

备注 |

| 天津渤化 |

60 |

Catofin |

2013 |

|

| 卫星石化 |

45 |

Oleflex |

2014 |

|

| 海越股份 |

60 |

Catofin |

2014 |

|

| 三圆石化 |

45 |

Oleflex |

2014 |

|

| 京博石化 |

13 |

Oleflex |

2015 |

MDH |

| 扬子江石化 |

60 |

Oleflex |

2015 |

|

| 烟台万华 |

75 |

Oleflex |

2015 |

|

| 神驰化工 |

20 |

Oleflex |

2015 |

MDH |

| 海伟集团 |

50 |

Catofin |

2016 |

|

| 齐翔腾达 |

10 |

Catofin |

2016 |

MDH |

| 福基石化 |

66 |

Oleflex |

2016 |

MDH |

| 东明石化 |

9.5 |

Oleflex |

2017 |

MDH |

| 卫星石化二期 |

45 |

Oleflex |

2019 |

|

| 大连恒力 |

50 |

Catofin |

2019 |

MDH |

| 巨正源 |

60 |

Catofin |

2019 |

|

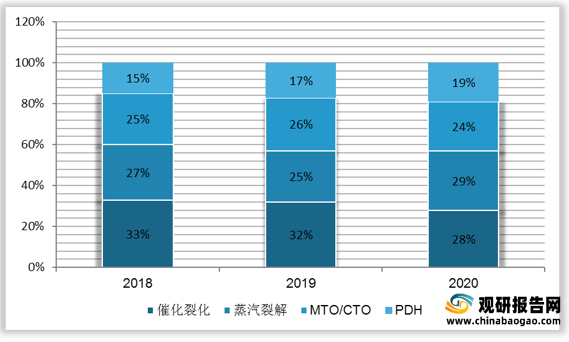

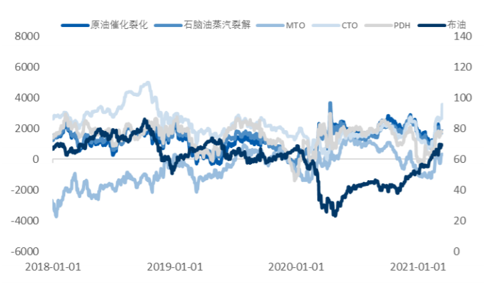

目前 MTO 利润整体弱于其他工艺供给侧改革来,随着煤炭行业产能的清退,供给环比缩量,煤化工原料煤价格中枢下跌幅度有限,煤制利润近年出现下移;反观油头工艺,随着页岩油革命后,美国原油产量的急剧上升,油头成本端重心大幅下移,叠加2020年新冠影响,原油更是创造新低,油头成本降低,油制路线不再成为边际成本,2020年利润首度超过CTO;步入2021年随着联合减产的持续进行以及煤价持续回落,CTO利润再度实现反超。此外,由于丙烯油制定价更为主导,丙烯价格和原油正向联动较大,当原油价格上涨时,煤制烯烃利润走扩,当原油下跌时,煤制烯烃利润走缩。据本数据模型测算,考虑到加工费用,CTO在油价30美元/桶以上时可实现盈利;在油价达到45美元/桶时,其利润基本和油制持平;在油价超过72美元/桶时,每生产一吨丙烯,煤制利润将会超出油制2000元。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。